1. Nhận định thị trường:

VN-Index tiếp tục tăng 2,84 điểm (tương đương 0,42%), đóng cửa tại 687,04 điểm. Thanh khoản giảm nhẹ với phiên trước đó, đạt 106,5 triệu cổ phiếu (tương đương KLGD trung bình 10 phiên gần nhất).

Đồ thị VN-Index ngày 05/10/2016. Nguồn: Amibroker

Đồ thị VN-Index ngày 05/10/2016. Nguồn: Amibroker

Dựa theo các chỉ báo tâm lý và kỹ thuật, Nhật Cường cho rằng chỉ số VN-Index sẽ tiếp tục tăng điểm trong phiên giao dịch ngày mai 06/10/2016. Đồng thời, Nhật Cường đánh giá thị trường đang có dấu hiệu tạo đáy của nhịp điều chỉnh này tại khu vực 680 điểm. Ngoài ra, Nhật Cường cho rằng chỉ số VN-Index sẽ tăng lên mốc 700 điểm trong những phiên giao dịch sắp tới. Do đó, NĐT nên cơ cấu vào những cổ phiếu có triển vọng báo cáo quý 3 tích cực đồng thời với việc phân bổ tỷ trọng nắm giữ các mã cổ phiếu trong danh mục đầu tư một cách hợp lý.

Nhà đầu tư muốn biết điểm mua, điểm bán Top 50 cổ phiếu mạnh nhất thị trường, vui lòng add Facebook của Cường để được tư vấn chi tiết.

2. Điểm nhấn phiên giao dịch ngày 05/10/2016:

VN-Index tăng điểm, tiến sát mốc 690 dưới sự hỗ trợ của nhóm cổ phiếu ngân hàng. Giá dầu thô WTI tiến sát mốc 50 usd/thùng. Hai Sở giao dịch chứng khoán công bố thị phần môi giới quý 3/2016.

- Các mã ngân hàng tăng dẫn đầu là VCB; CTG và BID. ACB tăng và STB & EIB cũng vậy trong khi đó MBB đóng cửa tại tham chiếu. Thống đốc NHNN một lần nữa khẳng định mục tiêu tăng trưởng tín dụng cho toàn ngành ngân hàng trong năm nay là từ 18 -20%.

Tin ngành – Văn phòng chính phủ ước tính phải chi 10-15% GDP để xử lý nợ xấu theo kinh nghiệm của các nước – Phát biểu tại một cuộc họp báo Chính phủ thường kỳ diễn ra hôm 4/10, Bộ trưởng, Chủ nhiệm Văn phòng Chính phủ Mai Tiến Dũng ước tính theo kinh nghiệm của nhiều nước, họ có thể sẽ phải chi 10-15% GDP để xử lý nợ xấu trong hệ thống ngân hàng. Tuy nhiên Bộ trưởng không đưa ra thông tin chi tiết hay cách tính ra con số nêu trên tại Việt Nam. Mặc dù vậy, Bộ trưởng cũng cho biết do tình hình ngân sách khó khăn nên Việt Nam đã và đang sử dụng nhiều phương cách để xử lý vấn đề nợ xấu và cho đến nay chưa dùng đến ngân sách.

Trên thực tế, cũng chưa cần phải sử dụng đến nguồn lực của ngân sách để xử lý nợ xấu vì hệ thống ngân hàng vẫn đang rất tích cực trong việc xử lý và xóa nợ xấu bằng nguồn lực của chính các NHTM trong 4-5 năm vừa qua. Và với tốc độ xử lý nợ xấu hiện nay, chúng tôi cho rằng trong vòng khoảng 2-3 năm tới, một phần đáng kể nợ xấu có thể được xử lý.

Tổng nợ xấu hiện vào khoảng 9,2% GDP – Tại thời điểm cuối tháng 6/2016, tổng nợ xấu trong hệ thống ngân hàng bằng khoảng 3,45% của GDP danh nghĩa (số liệu 6T đầu năm), là 129.960 tỷ đồng (theo ước tính từ báo cáo hàng tháng các NHTM nộp lên NHNN). Và hiện VAMC đang nắm khoảng 217.000 tỷ đồng nợ xấu mua từ các NHTM. Tại thời điểm cuối tháng 6, VAMC đã mua tổng công khoảng 251.000 tỷ đồng nợ xấu và thu hồi được 34.000 tỷ đồng; tương đương 5,75% GDP. Theo đó khi cộng cả 2 con số trên thì tổng cộng nợ xấu là 346.960 tỷ đồng; tương đương 9,2% GDP (tại thời điểm cuối tháng 6).

Tuy vậy cũng cần tính đến giá trị của tài sản đảm bảo – Sự chêch lệch giữa 10% và 15% ở trên có thể được giải thích thông qua 2 nhân tố (1) tốc độ trích lập dự phòng và xử lý nợ xấu gần đây thông qua việc dùng một phần thu nhập hoạt động thuần để trích lập dự phòng và sau đó là xử lý nợ xấu như các ngân hàng đã làm trong 4-5 năm qua và (2) giá trị thị trường của tài sản đảm bảo của nợ xấu mà thường là BĐS. Do giá BĐS tăng trong 2 năm qua nên đã khiến giá trị thị trường của tài sản đảm bảo (là BĐS) tăng.

Ước tính giá trị thuần của nợ xấu tương ứng khoảng 6,1% GDP – Giả sử giá trị thị trường của tài sản đảm bảo là khoảng 30% giá trị nợ xấu thì sẽ giá trị nợ xấu thuần còn lại sẽ chiếm khoảng 6,1% GDP. Chúng tôi cho rằng cách thức xử lý chính vẫn là tiếp tục sử dụng thu nhập hoạt động thuần của NHTM để xử lý cho đến khi giá trị sổ sách của nợ xấu giảm xuống bằng với định giá trên thị trường. Và nợ xấu sẽ được xử lý thông qua thị trường mua bán nợ (chính phủ đã tiêu tốn nhiều thời gian để xây dựng luật cho thị trường mua bán nợ trong vài năm gần đây).

Thời gian xử lý thông qua thị trường mua bán nợ có thể là từ 6 tháng cuối năm 2017 – Ở tốc độ trích lập dự phòng như hiện nay, chúng tôi cho rằng việc xử lý nợ xấu thông qua thị trường mua bán nợ có thể sẽ bắt đầu vào nửa cuối năm 2017. NHNN cũng đang quan ngại và muốn nhìn thấy những tiến triển ở vấn đề này trước khi áp dụng Basel 2 cho nhóm các ngân hàng đầu ngành từ 2018. Và việc nâng vốn tại các NHQD sẽ không thể thường xuyên; và chỉ giúp cải thiện hệ số CAR và tăng trưởng tín dụng về mức bình thường ở các ngân hàng này.

- Các mã tài chính phi ngân hàng biến động trái chiều với BVH tiếp tục tăng trong khi PVI giảm. Cổ phiếu chứng khoán biến động trái chiều với SSI tăng trong khi VND đóng cửa tại tham chiếu và HCM giảm.

Cập nhật cổ phiếu – Giá cổ phiếu BVH tăng tốt trong thời gian gần đây trong bối cảnh NĐT hy vọng KQKD 9 tháng sẽ khả quan hơn kỳ vọng –Giá cổ phiếu BVH (Kém khả quan) đã tăng 18,5% kể từ đầu tháng 9 và đặc biệt đã tăng mạnh trong vài ngày gần đây. Điều này có vẻ là do (1) kỳ vọng KQKD 9 tháng tiếp tục vượt kế hoạch (2) khối ngoại mua vào trở lại (BVH được coi là thành phần chính trong giỏ cổ phiếu của nhiều NĐTNN); (3) NĐT nói chung tin rằng có khả năng nới room trong tương lai đối với các cổ phiếu ngành dịch vụ tài chính (điều này đã giúp giá nhiều cổ phiếu ngành bảo hiểm tăng gần đây).

Ước tính LNST tăng 11% so với cùng kỳ sau 9 tháng – Chúng tôi chưa có KQKD cho Q3 tuy nhiên chúng tôi ước tính dựa trên mô hình của mình rằng LNST 9 tháng đạt khoảng 1.065 tỷ đồng (tăng 11% so với cùng kỳ) và hoàn thành 89,5% kế hoạch cả năm là 1.190 tỷ đồng. Ước tính doanh thu phí BH tăng trưởng 20%.

Và riêng Q3 có lẽ tốc độ tăng trưởng còn cao hơn khá nhiều so với 6 tháng đầu năm.

LNST 6 tháng tăng 7,89% so với cùng kỳ – Trong 6 tháng đầu năm, LNST của BVH tăng 7,89% so với cùng kỳ và đạt 789 tỷ đồng. Kết quả đạt được nhờ doanh thu phí bảo hiểm nhân thọ tăng 31,93% so với cùng kỳ và doanh thu phí bảo hiểm phi nhân thọ tăng 6,97% so với cùng kỳ. Sản phẩm được bán nhiều nhất của BVH vẫn là bảo hiểm liên kết chung với doanh thu phí đạt 3.530 tỷ đồng (đóng góp 41,18% doanh thu phí bảo hiểm nhân thọ gốc) và sản phẩm bảo hiểm hỗn hợp (đóng góp 18,29%). Trong khi đó tỷ lệ bồi thường cho cả mảng nhân thọ và phi nhân thọ được kiểm soát tốt, lần lượt là 28,76% (cùng kỳ 2015 là 31,46%) và 48% (cùng kỳ là 50,4%). Doanh thu từ HĐ đầu tư đạt 1.684 tỷ đồng (tăng 11,48% so với cùng kỳ) với lợi suất gộp là 8,27% và lợi suất thuần là 6,26%.

Dự báo LNST năm 2016 tăng trưởng 15% – Dự báo BVH sẽ đạt LNST là 1.347 tỷ đồng (tăng trưởng 15%);

BVH dự kiến sẽ có 2 đợt phá hành cổ phiếu để nâng vốn điều lệ năm 2016 – BVH dự kiến tăng số lượng cổ phiếu lưu hành trong năm nay thêm 11-13% lên 755-769 triệu cổ phiếu; chia làm 2 giai đoạn như sau (1) phát hành 5% cổ phiếu ESOP; tương đương 34,02 triệu cổ phiếu (2) phát hành tiếp 400-600 tỷ đồng cổ phiếu cho đối tác chiến lược (tương đương 6-8% cổ phần). Chúng tôi giả định kế hoạch phát hành ESOP có thể hoàn thành trong năm 2016; theo đó nâng vốn điều lệ thêm 5% lên 7.144 tỷ đồng với nguồn là từ 340 tỷ đồng lợi nhuận giữ lại và 340 tỷ đồng thặng dư vốn cổ phần (chúng tôi giả định trong model của mình rằng giá phát hành cổ phiếu ESOP là 20.000đ/cp). Đây là lần đầu tiên BVH phát hành cổ phiếu ESOP tuy nhiên không có đủ thông tin về thời gian hạn chế chuyển nhượng do công ty vẫn chưa có quyết định cuối cùng với kế hoạch này.

Tuy nhiên, về việc phát hành cho đối tác chiến lược, chưa có tiến triển nào trong 9 tháng đầu năm. Trên thực tế kế hoạch này đã kéo dài trong 2 năm qua. Và hiện cũng chỉ còn 3 tháng nữa là hết năm 2016 và chúng tôi cho rằng BVH khó có thể hoàn tất kế hoạch này trước cuối năm 2016. Hiện tại BVH có 1 đối tác chiến lược là Sumitomo Life với 18% cổ phần và Bộ Tài chính nắm tỷ lệ cổ phần lớn nhất là 70,91%; tiếp đến là SCIC với 3,26% cổ phần.

Gần đây Bộ Tài chính đã công bố dự thảo về quỹ hưu trí tự nguyện – Bộ Tài chính gần đây đã công bố dự thảo thông tư hướng dẫn Nghị định 88/2016 về hoạt động và quản trị rủi ro của quỹ quỹ hưu trí tự nguyên. Dự thảo đề xuất Quốc hội thông qua các biện pháp khuyến khích về thuế và phí nhằm thúc đẩy sự phát triển của quỹ hưu trí tự nguyện theo thông lệ quốc tế. Cũng theo dự thảo, các quỹ hưu trí tự nguyên sẽ phải báo cáo cho cả Bộ Tài chính và Bộ LĐTBXH.

Khung pháp lý cho quỹ hưu trí tự nguyện vẫn chưa được kiện toàn và có thể nói do đây là quỹ hưu trí tự nguyện nên tiềm năng tăng trưởng của lĩnh vực quỹ hưu trí tự nguyện sẽ không thể đột biến. Và hiện sự chú ý sẽ hướng vào đề xuất ưu đãi thuế của Bộ Tài chính trình Quốc hội. Nếu những ưu đãi này không đáng kể thì sẽ hạn chế tiềm năng phát triển của sản phẩm này. Tuy nhiên, nhìn chung sản phẩm này đem đến tiềm năng tăng trưởng dài hạn lớn nhất cho các công ty bảo hiểm.

Giá cổ phiếu tăng chủ yếu nhờ khối ngoại mua ròng mạnh trong những tuần gần đây – Giá cổ phiếu BVH đã tăng 15,7% kể từ ngày 21/9, là thời điểm bắt đầu đợt tăng gần đây. Giá cổ phiếu tăng được hỗ trợ với khối lượng giao dịch trung bình ngày tăng mạnh, dao động từ khoảng 203.000cp/ngày trong suốt 3 tuần đầu tiên của tháng 9 đến hơn 363.000cp/ngày trong các phiên giao dịch sau đó. Nguyên nhân ở đây rất rõ ràng. Khối ngoại tăng mua vào. Trong giai đoạn này, lực mua vào của khối ngoại đã tăng từ 117.000cp/ngày lên 324.000đ/ngày, theo đó khối này chuyển từ bán ròng sang mua ròng mạnh cổ phiếu BVH. Cho thấy mức độ quan tâm của các quỹ đầu tư theo giỏ chứng khoán đối với cổ phiếu này đã tăng lên (đây thường là đối tượng dẫn dắt giá cổ phiếu trước đó).

Tuy nhiên, một trong những yếu tố hỗ trợ giá cổ phiếu tăng khác là do thanh khoản khá hạn chế của cổ phiếu, bình quân là 355.374cp/ngày trong 25 ngày giao dịch gần nhất. Hiện tại, tỷ trọng của BVH trong VN index là 3,7%, giữ vai trò là cổ phiếu chủ chốt và tỷ lệ cổ phiếu tự do chuyển nhượng tương đối hạn chế, có nghĩa là bất kỳ lực mua vào quyết liệt từ bất kỳ nguồn nào cũng có thể đẩy giá cổ phiếu tăng 10 -15% khá dễ dàng như chúng ta đã từng chứng kiến trong quá khứ.

Room cho NĐTNN của BVH là 49% tổng số cổ phiếu đang lưu hành (680.471.434 cổ phiếu), tương đương 333.431.002cp. Khối ngoại hiện nắm giữ 25,27% tổng số cổ phiếu đang lưu hành (trong đó Sumitomo Life – đối tác chiến lược nắm 18% và phần còn lại là sở hữu của những NĐT nước ngoài khác)

• Do đó, khối lượng cổ phiếu mà khối ngoại được phép mua hiện là 49% – 25,27% = 23,73%, tương đương 161.475.871 cổ phiếu.

• Nhưng tỷ lệ cổ phiếu tự do chuyển nhượng chỉ là 7,83% (= 100% – 70,91% cổ phần của Bộ Tài chính – 3,26% cổ phần của SCIC – 18% cổ phần của Sumitomo Life), tương đương chỉ là 53.280.913 cổ phiếu.

• Điều này lý giải sự hạn chế về thanh khoản hàng ngày của cổ phiếu.

Về mặt TA, cổ phiếu có thể tiếp tục tăng, lên khoảng 85.000 – 92.000đ/cp trong những tháng tới – Cổ phiếu BVH đã duy trì xu hướng tăng trong ngắn và trung hạn kể từ tháng 10/2015. Cả đường EMA bình quân 21 ngày và EMA bình quân 50 ngày đều đã tăng trên đường đường EMA bình quân 200 ngày đáng kể, cho thấy xu hướng chính của cổ phiếu vẫn là tăng và cổ phiếu vẫn chưa lập đỉnh.

Trong ngắn hạn giá cổ phiếu có thể sẽ có sự điều chỉnh nhẹ do các chỉ báo đà tăng giá cho thấy giá cổ phiếu đang ở vùng mua quá mức. Cho dù vậy, cổ phiếu BVH đã chọc lên trên đường xác nhận của mô hình tam giác hướng lên trên trong xu hướng tăng, do đó củng cố quan điểm ngưỡng hỗ trợ mạnh của cổ phiếu đặt ở mức 66.000 – 64.000đ/cp và giá cổ phiếu sẽ tiếp tục tăng lên 85.000 – 92.000đ/cp trong những tháng tới.

Có thể nới room cho NĐTNN trong ngành trong tương lai – Đã xuất hiện những đồn đoán trên thị trường về khả năng nới room trong ngành trong tương lai. Tuy vậy, chúng tôi không nhận thấy cơ sở cho tin đồn này. Với thực tế là nếu SCIC hay thậm chí là Bộ Tài chính lựa chọn bán một phần hoặc toàn bộ cổ phần (của SCIC) tại BVH trong tương lai, khi đó phần lớn cổ phiếu có thể được chuyển nhượng mà không cần thay đổi về tỷ lệ room. Dù vậy, vẫn có những tin đồn cho rằng Chính phủ có thể cân nhắc nới room đối với ngành này trong tương lai.

Quan điểm đầu tư – Lặp lại đánh giá Kém khả quan. Giá cổ phiếu đã tăng 39,4% so với đầu năm. Tuy nhiên, với PB trên 3,6 lần, cổ phiếu không còn rẻ. Chúng tôi lưu ý P/B bình quân của các công ty bảo hiểm trong khu vực là khoảng 1,7 lần và mức P/B phổ biến nhất chỉ khoảng 1,1 lần. Trong khi đó P/B của một doanh nghiệp bảo hiểm với vốn hóa thị trường hơn 1 tỷ USD dao động từ 2-3 lần. Đồng thời, P/B bình quân của các doanh nghiệp bảo hiểm trong nước nếu không tính BVH chỉ là 1,1 lần. Tuy vậy, thị trường đã không định giá BVH dựa trên các yếu tố cơ bản trong nhiều năm qua và phí bảo hiểm vẫn luôn là yếu tố được quan tâm trong toàn bộ câu chuyện. BVH đã duy trì tốc độ tăng trưởng phí bảo hiểm nhanh nhờ giới thiệu các sản phẩm mới. Cũng cần phải đề cập đến vai trò chủ đạo Chính phủ thông qua các quy định và chính sách sẽ tác động lên điều kiện hoạt động của ngành bảo hiểm. Ví dụ khi lãi suất tăng, BVH cũng sẽ thu được lợi suất đầu tư cao hơn, mặc dù chúng ta sẽ chỉ quan sát được kết quả này một cách từ từ. Trong khi đó, biến động của cổ phiếu tiếp tục chịu tác động của lực mua vào khối lượng lớn cổ phiếu cũng như tâm lý chung của thị trường.

- Cổ phiếu ngành hàng tiêu dùng biến động trái chiều với VNM giảm trong khi MSN đóng cửa tại tham chiếu và KDC tăng. FPT cũng đóng cửa tại tham chiếu; PNJ tăng và MWG giảm.

Tin cổ phiếu – Việc niêm yết Sabeco & Habeco sẽ được thực hiện muộn nhất vào cuối Q1/2017– Theo thông tin đăng tải trên một bài báo, Bộ Công thương, Sabeco và Habeco hiện đang nỗ lực đẩy nhanh kế hoạch niêm yết và dự kiến sẽ niêm yết cả hai cổ phiếu này trước cuối năm nay. Tuy nhiên, trong kịch bản xấu nhất, việc niêm yết có thể được thực hiện trong Q1/2017 nếu cần 12 -14 tuần để hoàn thiện toàn bộ thủ tục cần thiết.

Về Sabeco, trên website của Sabeco, công ty cho biết ngày cuối cùng về xin ý kiến cổ đông cho kế hoạch niêm yết là ngày 6/10. Theo chuyên viên hiểu thì điều này có nghĩa là cổ phiếu vẫn sẽ tiếp tục giao dịch trên sàn OTC trong thời điểm hiện tại.

- Cổ phiếu dầu khí tăng nhẹ dẫn đầu là GAS; PVD; PVS và PXS.

- Cổ phiếu ngành sản xuất biến động trái chiều với HPG; HSG giảm dù NKG tăng. CSM; DRC; TCM và TTF đều giảm trong khi BMP; PAC và DQC đóng cửa tại tham chiếu. HHS; STK và TMT tăng.

Tin doanh nghiệp – CTCP Thép Nam Kim (NKG)có kế hoạch phát hành 6 triệu cổ phiếu mới, tương đương 12% cổ phần để tăng vốn lên 634,1 tỷ đồng (28,4 triệu USD) trong năm nay. NKG kỳ vọng sẽ bán cổ phiếu mới cho Unicoh Specialty Chemicals Co. Ltd của Hàn Quốc với giá 22.300đ/cp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong một năm kể từ ngày phát hành. Thời gian cụ thể cho đợt phát hành cũng chưa được công bố.

NKG có kế hoạch chi 60 tỷ đồng để mua lại 100% cổ phần CTCP Ống thép Nam Kim, là một công ty tư nhân do gia đình ông Lương Thanh Bình, thành viên HĐQT NKG kiểm soát.

- Cổ phiếu BĐS biến động trái chiều với VIC; CTD; DXG; TDH và SJS giảm. Trong khi đó, BCI; KDH và NLG đóng cửa tai tham chiếu. CII; DIG và HBC đều tăng.

- Cổ phiếu ngành nông nghiệp và thủy sảnbiến động trái chiều và giảm với HAG; BFC; DPM và PAN giảm. BHS; HNG và HVG đóng cửa tại tham chiếu trong khi đó GTN; SBT và VHC tăng.

Tin doanh nghiệp – Doanh thu xuất khẩu Q3 của VHC giảm so với Q2 do giá đầu vào giảm và doanh thu xuất khẩu Q2 cao đột biến – Dự báo không đổi – Ban lãnh đạo CTCP Vĩnh Hoàn (VHC – Nắm giữ) cho biết, trong Q3, doanh thu xuất khẩu đạt 65 triệu USD, tăng 16,5% so với cùng kỳ, theo đó tổng doanh thu xuất khẩu 9 tháng đầu năm là 205 triệu USD, tăng 14% so với cùng kỳ. Tuy nhiên, doanh thu xuất khẩu Q3 vẫn thấp hơn 14,5% so với Q2, đạt 76 triệu USD do (1) giá xuất khẩu bình quân giảm 14,8% so với quý liền trước và giảm 3,9% so với cùng kỳ do giá đầu vào giảm và doanh thu xuất khẩu Q2 đạt cao bất thường và (2) thiếu công suất trong ngắn hạn.

Kể từ tháng 9, xưởng chế biến cũ tại công ty con Vạn Đức Tiền Giang với công suất bình quân là 114 tấn/ngày được tiến hành đại tu, trong khi đó xưởng chế biến số 2 với công suất bình quân là 50 tấn/ngày ở công ty mẹ đã chuyển từ chế biến phi lê sang chế biến các sản phẩm tạo giá trị gia tăng khác. Tính đến tháng 8, tổng công suất phi lê là 690 tấn/ngày, và trong tháng 9 công suất đã giảm 23,8%.

Dự báo LNST 2016 tăng trưởng 71,9% – Dự báo doanh thu thuần Q3 của VHC là 1.682 tỷ đồng, tăng 16,1% so với cùng kỳ và LNST là 104 tỷ đồng, tăng 71,9% so với cùng kỳ với giả định tỷ suất lợi nhuận gộp là 13,8% với giá xuất khẩu bình quân là 2,7USD/kg, giảm 3,9% so với năm 2015 và giá cá nguyên liệu bình quân là 19.571đ/kg, giảm 2,3% so với năm 2015. Do đó, giữ nguyên dự báo cho năm 2016 của VHC với dự báo doanh thu thuần là 7.770 tỷ đồng, tăng trưởng 19,6% và LNST là 511 tỷ đồng, tăng trưởng 58,7%. Cổ phiếu VHC đang giao dịch với P/E dự phóng 2016 là 11,2 lần, là mức khá hợp lý. Tiếp tục đánh giá Nắm giữ.

- Cổ phiếu ngành dược phẩm biến động trái chiều với DHG & IMP giảm trong khi DMC và TRA tăng.

Tin doanh nghiệp – SCIC có kế hoạch tiếp tục thoái vốn tại TVP lần thứ hai – SCIC thông báo sẽ thoái vốn 4,4 triệu cổ phần tại Công ty cổ phần Dược phẩm TV.Pharm (OTC: TVP); tương đương 43,5% số lượng cổ phiếu lưu hành thông qua đấu giá công khai vào ngày 26/10/2016. Giá khởi điểm là 50.000đ. Chúng tôi thấy rằng đây là lần thứ 2 SCIC thoái vốn tại TVP. SCIC đã tổ chức thoái vốn lần đầu vào ngày 11/1/2016 nhưng không thành công do chỉ có 1 NĐT đăng ký tham gia đấu giá.

KQKD 6 tháng của TVP gây thất vọng với doanh thu thuần đạt 168,44 tỷ đồng (giảm 19,65% so với cùng kỳ) và LNST đạt 19,87 tỷ đồng (giảm 23,6% so với cùng kỳ). Theo đó công ty mới chỉ hoàn thành 40,9% kế hoạch doanh thu cả năm và 48,17% kế hoạch LNST cả năm. Đây là năm thứ 2 TVP khó đạt kế hoạch. 59,5% doanh thu của TVP là từ kênh OTC và 31,9% từ kênh ETC; sản phẩm gồm thuốc kháng sinh (36% doanh thu); thuốc giảm đau (11%) và thuốc ho (19%). Hiện tỷ suất lợi nhuận gộp là khoảng 37% (xấp xỉ bình quân ngành).

Kể từ năm 2015, TVP đã gặp nhiều khó khăn do những thay đổi trên hệ thống đấu thầu của kênh bênh viện (ETC) và những quy định nghiệm ngặt hơn về cấp visa cho các loại thuốc mới (trong năm 2015, công ty đã mất 46 visa thuốc mà trước đó đã được phép gia hạn và vẫn chưa được phê duyệt để đăng ký lại). Do đó,ước tính LNST 6 tháng đầu năm của TVP là 33 tỷ đồng (giảm 5,7% so với cùng kỳ), theo đó EPS 2016 sẽ là 2.600đ/cp (chúng tôi giả định TVP tiếp tục trích quỹ khen thưởng 15%)

Tuy nhiên, TVP hiện sở hữu 23 lô đất chủ yếu ở TP Trà Vinh và TP Hồ Chí Minh – Hiện nay, TVP sở hữu 23 lô đất, trong đó 15 lô đất đã có đầy đủ giấy tờ chứng nhận quyền sở hữu đất, 3 lô đất có chứng nhận quyền sở hữu đất (LUR) và 5 lô đất khác đang làm thủ tục xin cấp giấy chứng. TVP không cung cấp thông tin chi tiết về địa điểm cụ thể của các lô đất. Tuy vậy, lưu ý đây là những lô đất có diện tích tương đối tại TPHCM như 710m2 tại Quận 10, và tổng cộng 2.285m2 tại Quận Nhà Bè. Do thông tin hạn chế, khó để ước tính tổng giá trị các lô đất này.

Với giá khởi điểm là 50.000đ/cp, SCIC định giá TVP với P/E dự phóng là 19,23 lần, khá sát mức P/E dự phóng bình quân hiện tại của các công ty cùng ngành đã niêm yết. Định giá cổ phiếu là khá đắt dựa trên các yếu tố cơ bản với triển vọng tăng trưởng vẫn hạn chế cho đến khi công ty giải quyết xong các vấn đề về kênh phân phối.

- Cổ phiếu ngành dịch vụ tiện ích, logistic và vận tải cũng biến động trái chiều với VNS & NT2 đóng cửa tăng trong khi PPC & VSH đóng cửa tại tham chiếu và GMD & VSC giảm.

Tin doanh nghiệp – Vinasun (VNS) sẽ tạm ứng cổ tức tiền mặt đợt 1 năm 2016 là 1.000đ/cp với ngày đăng ký cuối cùng là ngày 21/10/2016. Ngày thanh toán là ngày 8/11/2016. VNS cũng lưu ý lượng mưa lớn gần đây có giúp KQKD Q3 tăng.

Sau 2 phiên bán ròng liên tiếp, khối ngoại đã trở lại mua ròng nhẹ trong phiên giao dịch hôm nay với giá trị mua ròng 6,2 tỷ gấn như chia đều cho cả 2 sàn. Giá trị giao dịch ở từng cổ phiếu cũng không đột biến đáng chú ý, trên sàn HOSE, mã bị bán ròng nhiều nhất là BHS với giá trị hơn 24,7 tỷ, trong khi đó NT2 và HPG là 2 mã được mua ròng nhiều nhất lần lượt là 13,2 tỷ và 11 tỷ. GTN xuất hiện lệnh thỏa thuận nội khối của NDTNN với 1.376.000 cổ phiếu được sang tay. Các mã còn lại giao dịch chênh lệch ròng đều thấp và không có mã nào vượt quá 10 tỷ đồng. Trong khi đó, không có cổ phiếu nào trên sàn HNX được mua ròng trên 1 tỷ đồng. (Nguồn: HSC)

3. Điểm nhấn tin tức trong ngày:

FTA Á – Âu chính thức có hiệu lực từ hôm nay 05.10: Theo ông Ivan Gumnikov, đại diện thương vụ Liên bang Nga tại Việt Nam cho biết, ngay khi Hiệp định tự do thương mại Á – Âu có hiệu lực, 2/3 dòng thuế hàng hóa xuất nhập khẩu của hai nước trở về 0%. Trong vòng 5 – 10 năm tiếp theo, những dòng thuế hàng hóa còn lại sẽ tiếp tục về 0%. Những dòng thuế hàng hóa đưa về 0% hiện tại cũng đang chiếm 90% loại sản phẩm hàng hóa xuất nhập khẩu hai bên. Hiệp định thương mại được đánh giá là hỗ trợ hàng Việt Nam vào thị trường Liên bang Nga tốt hơn, nhất là nông sản, thực phẩm, thủy sản, công nghiệp nhẹ như dệt may, da giày. Hiệp định tự do thương mại Á – Âu được ký kết sau thời gian đàm phán kéo dài 6 năm, bắt đầu từ năm 2009. Từ 2010 – 2015, thành lập tổ công tác với các chuyên gia từ Nga, Belarus, Kazakhstan và Armenia. đến năm 2015, hiệp định được thông qua.

4. Sự kiện nổi bật ngày mai (06/10/2016):

06/10/2016 NHP Giao dịch bổ sung – 10,121,090 CP

06/10/2016 THG Ngày GDKHQ Thưởng cổ phiếu, tỷ lệ 10:1

06/10/2016 IVS Phát hành thêm, tỷ lệ 2:1, giá 10.000 đồng/CP

06/10/2016 THG Phát hành thêm, tỷ lệ 10:1, giá 15.000 đồng/CP

06/10/2016 HNF Họp ĐHCĐ bất thường năm 2016

06/10/2016 DHC Giao dịch bổ sung – 2,325,715 CP

06/10/2016 SAV Ngày GDKHQ Thưởng cổ phiếu, tỷ lệ 100:10

06/10/2016 TAC Họp ĐHCĐ bất thường năm 2016

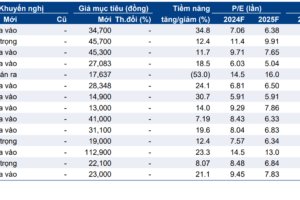

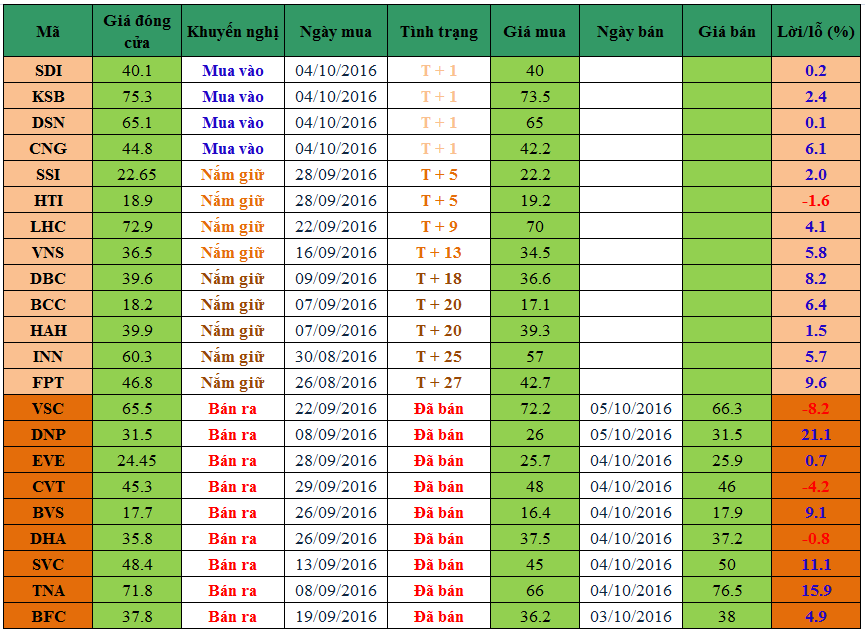

5. Danh mục cổ phiếu khuyến nghị đầu tư:

Ghi chú:

Ghi chú:

– T + 0 là ngày Mua.

– Vào ngày giao dịch không hưởng quyền, các mức giá cũng được điều chỉnh tương ứng.

—————————

Phan Nhật Cường – Chuyên viên Tư vấn Chứng khoán Cao cấp.

Điện thoại / Facebook / Zalo / Viber: 0912.842.224

Skype: dautu.cophieu

Email: dautucophieu68@gmail.com

Website: dautucophieu.net