Định giá đã ở mức hợp lý mặc dù mảng M&C phục hồi vào năm 2022 – Cập nhật

Đồ thị cổ phiếu PVS phiên giao dịch ngày 24/08/2021. Nguồn: AmiBroker

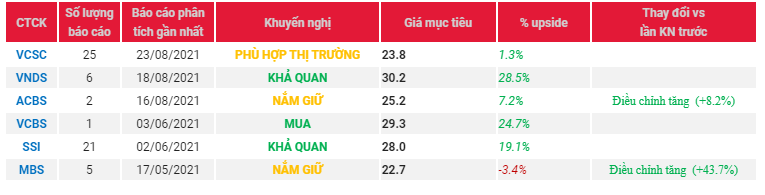

- Chúng tôi duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG đối với Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) trong khi giữ nguyên giá mục tiêu và dự báo lợi nhuận giai đoạn 2021-2025 gần như không đổi. Chúng tôi tin rằng môi trường giá dầu cao hiện tại có tác động tích cực hạn chế đến triển vọng ngắn hạn của PVS trong khi các hợp đồng nước ngoài gần đây của PVS mang lại một biên lợi nhuận thấp.

- Chúng tôi dự báo EPS cốt lõi năm 2021 sẽ giảm 24,1% YoY do chúng tôi dự báo 1) ít việc làm cho mảng M&C hơn vào năm 2021, 2) hoàn nhập dự phòng đảm bảo mảng M&C thấp hơn và 3) giá thuê ngày thấp hơn cho FPSO Ruby II – mặc dù có đóng góp lợi nhuận từ FSO mới Sao Vàng – Đại Nguyệt (SV-DN).

- Bất chấp các diễn biến kém tịch cực theo dự kiến trong năm 2021 này, chúng tôi vẫn lạc quan về triển vọng trung hạn của PVS vì đây là công ty được hưởng lợi sớm trong chu kỳ từ sự phục hồi của ngành và cơ hội việc làm gia tăng của các dự án LNG. Chúng tôi kỳ vọng lợi nhuận sẽ phục hồi từ năm 2022 trở đi, do lượng backlog M&C tiềm năng 2,9 tỷ USD vào cuối năm 2021 và lợi nhuận ổn định từ mảng FSO.

- PVS có 7,2 nghìn tỷ đồng tiền mặt và tỷ kệ tiền mặt ròng/vốn CSH là 50% vào cuối quý 2/2021, dễ dàng hỗ trợ mở rộng công suất và DPS tiền mặt dự kiến của chúng tôi là 1.000 đồng trong giai đoạn 2021-2025.

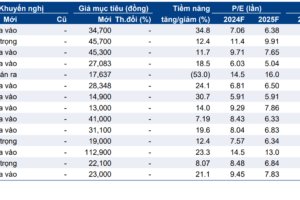

- Định giá của Cổ phiếu PVS hiện có vẻ khá phù hợp với P/E dự phóng năm 2021 và 2022 lần lượt là 18,0 lần và 14,7 lần.

- Yếu tố hỗ trợ: Giá thuê ngày chính thức cao hơn dự kiến cho FPSO Ruby II; hoàn thành việc đàm phán hợp đồng cho FPSO Lam Sơn.

- Rủi ro: Khối lượng công việc M&C thấp hơn dự kiến trong 6 tháng cuối năm năm 2021 và 2022.

Nguồn: VCSC

Từ khóa: PVS