Giá urê tăng bù đắp cho chi phí đầu vào cao hơn vào năm 2021 – Cập nhật

Đồ thị cổ phiếu DPM phiên giao dịch ngày 13/05/2021. Nguồn: AmiBroker

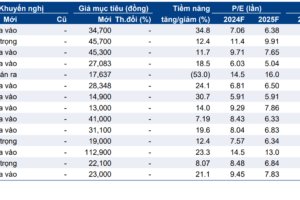

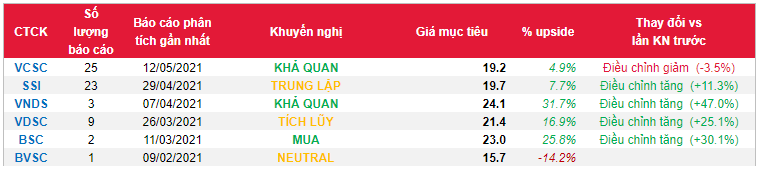

- Chúng tôi điều chỉnh giảm giá mục tiêu cho Tổng CTCP Phân bón và Hóa chất Dầu khí (DPM) khoảng 4% khi điều chỉnh giảm LNST sau lợi ích CĐTS các năm 2021/2022 xuống lần lượt 8,2%/6,5% sau khi dự phóng lợi nhuận thấp hơn từ nhà máy NH3-NPK, mặc dù chi phí vốn CSH đã giảm 50 điểm cơ bản.

- Chúng tôi nâng xếp hạng từ PHÙ HỢP THỊ TRƯỜNG lên KHẢ QUAN vì giá cổ phiếu DPM đã giảm khoảng 11% trong 1 tháng qua. Chúng tôi tin rằng DPM là cơ hội đầu tư vào một công ty có khả năng chia cổ tức cao nhờ năng lực tài chính mạnh mẽ và triển vọng lợi nhuận tích cực.

- Chúng tôi kỳ vọng tăng trưởng EPS năm 2021 đạt 20,2% YoY, do 1) giá urê tăng 11,0% YoY bù đắp cho nức tăng giá khí đầu vào 10,4% YoY và sản lượng tiêu thụ urê giảm 6,9% YoY và 2) LN bất thường 1,33 nghìn tỷ đồng từ việc thanh toán bảo hiểm cho sự cố kỹ thuật vào năm 2019.

- Chúng tôi dự báo tốc độ tăng trưởng kép hàng năm (CAGR) EPS đạt 9,6% trong giai đoạn 2020-2025 do công suất sử dụng của nhà máy NPK tăng vào năm 2022 và giá urê tăng khoảng 3,0%/năm giai đoạn 2022-2025.

- DPM có năng lực tài chính vững chắc với tiền mặt ròng đạt 3,3 nghìn tỷ đồng vào cuối quý 1/ 2021, theo quan điểm của chúng tôi, sẽ hỗ trợ mức cổ tức dự kiến là 1.500 đồng/CP (lợi suất cổ tức 8,2%) vào năm 2021.

- Cổ phiếu DPM hiện đang giao dịch với EV/EBITDA 2021 đạt 3,0 lần (chiết khấu khoảng 65% so với các công ty cùng ngành), dựa theo dự báo của chúng tôi.

- Rủi ro chính: Giá vận chuyển khí cao hơn dự kiến từ năm 2021 trở đi.

Nguồn: VCSC

Từ khóa: DPM