Triển vọng không hấp dẫn + rủi ro cạnh tranh cao = khuyến nghị Giảm tỷ trọng

BMP gần đây đã công bố Nghị quyết HĐQT về việc ông Nguyễn Thanh Hải sẽ thôi giữ chức vụ Phó TGĐ phụ trách mảng bán hàng và marketing. Theo quan điểm của chúng tôi, việc thay đổi nhân sự chủ chốt trong bối cảnh BMP đang áp dụng chính sách giá bán cao có thể là một rủi ro tiềm ẩn dẫn đến việc mất thêm thị phần trong tương lai. Giá hạt nhựa PVC rẻ vẫn là yếu tố then chốt hỗ trợ lợi nhuận thuần của công ty trong giai đoạn hiện tại. Tuy nhiên, rủi ro về việc tỷ suất lợi nhuận thu hẹp trong 3 năm tới là khá cao do BMP đang đối mặt với rủi ro mất thị phần. Với mức định giá cao hơn bình quân trong quá khứ, rủi ro cạnh tranh gia tăng và triển vọng lợi nhuận không hấp dẫn, chúng tôi hạ khuyến nghị đối với BMP xuống Giảm tỷ trọng (từ Nắm giữ) với giá mục tiêu mới là 104.300đ (rủi ro giảm giá 12%).

Thay đổi nhân sự BLĐ có thể tác động đến BMP

BMP gần đây đã ra thông báo ông Nguyễn Thanh Hải sẽ thôi giữ chức Phó TGĐ từ ngày 17/3/2024. Ông Hải hiện đang phụ trách mảng kinh doanh và tiếp thị của BMP. HSC cho rằng sự thay đổi nhân sự BLĐ này có thể có những tác động tiềm ẩn đến BMP trong ngắn hạn như sau:

- Ông Hải đã gắn bó với BMP từ năm 1995 và được bổ nhiệm làm Phó TGĐ vào năm 2017. Chúng tôi cũng lưu ý rằng mặc dù có sự thay đổi nhân sự nhưng các nhà phân phối chính của BMP đã được hình thành và ổn định trong 20 năm qua, đặc biệt đối với top 15 nhà phân phối lớn nhất. Và hệ thống phân phối này được phát triển và mở rộng qua nhiều thế hệ tiền nhiệm. Từ năm 2017, khi được bổ nhiệm vị trí Phó TGĐ phụ trách mảng bán hàng và marketing, thì ông Hải đã tiếp tục tập trung vào việc duy trì hệ thống để nâng cao tính hiệu quả.

- Kể từ ngày 17/3/2024, TGĐ ông Chaowalit sẽ tạm thời thay thế ông Hải cho đến khi có người mới được bổ nhiệm. HSC cho rằng việc tìm người thay thế phù hợp cho vị trí này có thể sẽ mất một khoản thời gian. Lưu ý TGĐ ông Chaowalit, đại diện của công ty mẹ Siam Cement Group (sở hữu 54,99% cổ phần của BMP), được bổ nhiệm vào vị trí TGĐ vào tháng 8/2022.

Chúng tôi cho rằng việc thay đổi nhân sự BLĐ quản lý hệ thống phân phối này trong ngắn hạn có thể đôi chút làm giảm lợi thế của BMP trong giai đoạn chuyển giao. Do đó, việc ông Hải từ chức, theo quan điểm của chừng tôi, sẽ có khả năng sẽ ảnh hưởng một phần đến hoạt động kinh doanh của BMP, đặc biệt ở mảng bán hàng.

Do đó, để phản ánh thay đổi này, chúng tôi hiện giảm dự báo tăng trưởng sản lượng tiêu thụ năm 2024-2025 xuống 6% so với cùng kỳ, từ mức tăng trưởng 8% dự báo trước đó. Tuy nhiên, mức thay đổi dự báo tăng trưởng trong năm 2024-2025 là không đáng kể.

Rủi ro mất nhà phân phối

Theo khảo sát qua một số kênh thông tin, chúng tôi hiểu rằng một trong những nhà phân phối lớn nhất của BMP có khả năng ngừng phân phối sản phẩm của BMP do bất đồng quan điểm về chiến lược định giá bán sản phẩm cao của công ty. Nếu điều này xảy ra có thể làm gia tăng rủi ro mất thị phần trong tương lai. Cụ thể như sau:

Mạng lưới phân phối của BMP bao gồm hơn 2.000 nhà phân phối, đóng góp khoảng 98% doanh thu của BMP. Ngoài ra, BMP cũng bán trực tiếp sản phẩm cho các dự án, đóng góp khoảng 2% doanh thu. Trong số hơn 2.000 nhà phân phối này, HSC ước tính:

- Nhà phân phối cấp 1: Khoảng 22 đại lý. BMP sẽ làm việc trực tiếp với các nhà phân phối cấp 1 này.

- Nhà phân phối cấp 2: Khoảng 1.980 đại lý và làm việc trực tiếp với các nhà phân phối cấp 1. Theo ước tính của chúng tôi, 8 nhà phân phối lớn nhất trong số 22 đại lý cấp 1 đóng góp khoảng 85% sản lượng tiêu thụ của BMP.

Trong khi đó, 13% sản lượng tiêu thụ còn lại của BMP được phân phối thông qua các nhà phân phối khác thuộc cấp 1. 2% sản lượng tiêu thụ còn lại là do bán trực tiếp cho các dự án.

Do đó, 8 nhà phân phối lớn nhất đóng vai trò rất quan trọng đối với BMP trong việc phát triển vị thế thị trường, thương hiệu và niềm tin của khách hàng. Lòng trung thành của nhà phân phối là một yếu tố then chốt thúc đẩy thành công của các công ty ống nhựa do các sản phẩm thường có chất lượng tương đồng.

Trong năm 2022-2023, BMP vẫn duy trì chiến lược định giá bán cao và đánh mất 1,2% thị phần, giảm từ 27,8% thị phần năm 2021 xuống 26,6% trong năm 2023 theo ước tính của chúng tôi. Mặc dù vậy, BMP vẫn đạt được mức lợi nhuận kỷ lục trong năm ngoái nhờ giá hạt nhựa PVC đầu vào tốt. Tuy nhiên, mạng lưới phân phối của BMP đã có một số yêu cầu nhằm cải thiện chính sách chiết khấu và xây dựng các chính sách có lợi cho cả hai bên để duy trì mối quan hệ bền vững lâu dài. Mặc dù vậy, BMP dường như vẫn duy trì chiến lược giá bán cao và chiết khấu thấp so với các đối thủ cạnh tranh (khoảng 5-10%).

Điều này có thể dẫn đến một số rủi ro tiềm ẩn về mất thị phần nếu bất kỳ nhà phân phối lớn nào loại bỏ sản phẩm của BMP khỏi mạng lưới phân phối của họ. Lưu ý, một số nhà máy sản xuất ống nhựa hiện đang ngừng hoạt động do nhu cầu kém tích cực và sản xuất không hiệu quả. Tuy nhiên, việc một công ty mới tận dụng dây chuyền sản xuất của các nhà máy này để sản xuất theo hình thức gia công và phát triển thương hiệu riêng trong tương lai cũng là một rủi ro tiềm ẩn. Với nền tảng hiện tại về các đại lý cấp 2/các điểm bán lẻ, việc chia tay với một nhà phân phối có thể ảnh hưởng đến thị phần của BMP trong tương lai.

Bên cạnh đó, theo quan sát của chúng tôi vào những năm 2015-2016, khi lợi nhuận các doanh nghiệp sản xuất ống nhựa đạt mức cao đã thu hút thêm rất nhiều các doanh nghiệp mới tham gia vào thị trường cụ thể như ống nhựa Hoa Sen (HSG – Tăng tỷ trọng) hay Tân Á Đại Thành. Vì vậy, với việc tỷ suất lợi nhuận đạt mức kỷ lục trong năm 2023, khả năng xuất hiện thêm những doanh nghiệp mới gia nhập vào thị trường là có thể xảy ra.

Dựa trên các quan sát và đánh giá của chúng tôi, BMP có thể cần phải xem xét lại chiến lược bán hàng trong thời gian tới để giảm thiểu tác động tiêu cực của việc thay đổi nhân sự BLĐ và duy trì lòng trung thành của hệ thống phân phối. Với tình hình hiện tại, chúng tôi chưa phản ánh rủi ro mất nhà phân phối vào dự báo lợi nhuận của mình.

Giá hạt nhựa PVC vẫn ở mức thấp, còn dư địa để duy trì tỷ suất lợi nhuận cao

Mặc dù doanh thu phải đối mặt với rủi ro mới này, nhưng tỷ suất lợi nhuận vẫn cao nhờ giá hạt nhựa PVC vẫn ở mức thấp.

Hiện tại, giá hạt nhựa PVC đang giao dịch trong biên độ hẹp, tăng 7% lên 800 USD/tấn từ mức thấp nhất là 750 USD/tấn vào tháng 1/2024. Mức giá hiện tại này vẫn thấp hơn 5% so với giá bình quân năm 2023. Theo thảo luận của HSC với chuyên gia về hạt nhựa PVC, giá hạt nhựa PVC đang ở mức thấp nhất và vì thế có khả năng tăng giá trong thời gian tới nếu nhu cầu từ phía Trung Quốc có cải thiện. Tuy nhiên, nhu cầu phục hồi chậm ở Trung Quốc sẽ không đẩy giá hạt nhựa PVC lên quá cao trong năm 2024. Do đó, HSC hiện hạ 7% giả định giá hạt nhựa PVC so với cùng kỳ, từ 930 USD/tấn xuống còn 900 USD/tấn.

Dự báo lợi nhuận mới

Mặc dù HSC điều chỉnh giảm nhẹ dự báo sản lượng tiêu thụ nhưng chi phí đầu vào thấp dự kiến sẽ bù đắp hoàn toàn cho điều chỉnh này trong tương lai gần vì rủi ro mất đi một nhà phân phối lớn của BMP vẫn chưa được tính đầy đủ vào mô hình dự báo lợi nhuận của chúng tôi.

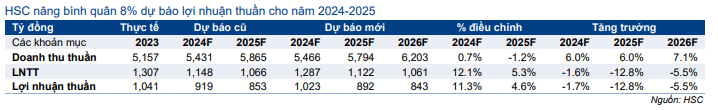

Do đó, HSC nâng lần lượt 11% và 5% dự báo lợi nhuận thuần năm 2024-2025, tương ứng với lợi nhuận thuần dự báo đạt lần lượt 1.032 tỷ đồng (giảm 2% so với cùng kỳ) và 892 tỷ đồng (giảm 13% so với cùng kỳ).

Bảng 1: Dự báo lợi nhuận cũ và mới, BMP

Những giả định chính của chúng tôi như sau:

- Giảm dự báo tăng trưởng sản lượng tiêu thụ xuống 6% mỗi năm cho giai đoạn 2024-2026 so với mức 8% dự báo trước đó do có sự thay đổi trong vị trí Phó TGĐ như đã đề cập ở trên.

- Do giá bán bình quân năm 2023 cao hơn dự báo 1,5%, HSC cũng điều chỉnh tăng 1,5% dự báo giá bán bình quân trong năm 2024-2025 nhưng trong 2 năm tiếp theo chúng tôi giữ nguyên giá bán bình quân và kỳ vọng chúng sẽ ổn định trong giai đoạn này. Do HSC giả định chi phí đầu vào sẽ tăng từ mức nền thấp trong năm 2023 nên BMP sẽ có ít dư địa để giảm giá bán.

- HSC giả định giá hạt nhựa PVC năm 2024 sẽ tăng 7%, thấp hơn so với giả định tăng 10% trước đó do giá hạt nhựa PVC đang giao dịch trong biên độ tương đối hẹp từ đầu năm đến nay. Cho năm 2025, chúng tôi giữ nguyên dự báo giá hạt nhựa PVC tăng 5% so với cùng kỳ.

- Tỷ suất lợi nhuận gộp năm 2024 dự báo sẽ ổn định ở mức cao 40% (so với mức 41% của năm 2023) do giá hạt nhựa PVC dự báo sẽ vẫn ở mức thấp. HSC dự báo tỷ suất lợi nhuận gộp năm 2024-2025 sẽ giảm về mặt bằng bình thường, lần lượt đạt 35,8% và 33,2%.

- HSC dự báo tỷ lệ chi phí bán hàng & quản lý/doanh thu sẽ tăng từ mức 15,2% trong năm 2023 lên 15,7% trong năm 2024 do có sự thay đổi trong BLĐ và khả năng tái cấu trúc hệ thống phân phối. HSC dự báo tỷ lệ chi phí bán hàng & quản lý/doanh thu sẽ giảm dần xuống lần lượt 13,2% và 11,7% trong năm 2025 và 2026.

Dựa trên những giả định chính này, HSC dự báo lợi nhuận thuần năm 2024-2025 của BMP đạt lần lượt 1.023 tỷ đồng (giảm 2% so với năm 2023) và 892 tỷ đồng (giảm 13% so với năm 2024).

Bảng 2: Các giả định doanh thu chính, BMP

Bảng 3: Giả định tỷ suất lợi nhuận, BMP

Chính sách cổ tức tiền mặt

Mặc dù triển vọng lợi nhuận kém hấp dẫn do nhiều khả năng đã đạt đỉnh vào năm 2023, BMP vẫn hấp dẫn nhờ lợi suất cổ tức cao và ổn định, dao động trong khoảng 8,4%-10,1% trong 3 năm tới.

Bảng 4: Chính sách cổ tức bằng tiền mặt, BMP

Hạ khuyến nghị xuống Giảm tỷ trọng (từ Nắm giữ) trên cơ sở định giá và rủi ro mới

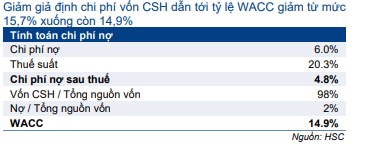

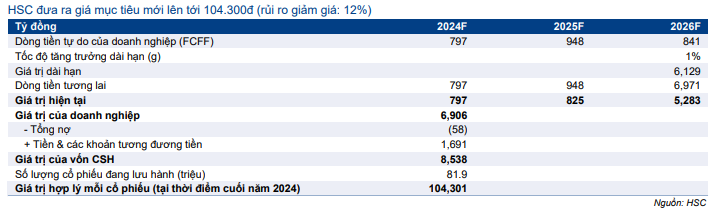

HSC tiếp tục áp dụng phương pháp DCF để xác định giá mục tiêu của BMP. HSC tăng giá mục tiêu đối với BMP lên 104.300đ từ 100.800đ trước đó với các giả định chính sau đây:

- Lãi suất phi rủi ro là 4%

- Phần bù rủi ro vốn CSH là 8,5%

- Giả định WACC giảm xuống 14,9% từ 15,7% trước đó sau khi chúng tôi hạ giả định beta xuống 1,3 từ 1,4 trước đó.

- Tốc độ tăng trưởng dài hạn giữ nguyên ở mức 1%.

Bảng 5: Tính toán chi phí vốn CSH, BMP

Bảng 6: Tính toán WACC, BMP

Bảng 7: Tính toán dòng tiền tự do của doanh nghiệp, BMP

Bảng 8: Định giá DCF, BMP

Bảng 9: Phân tích độ nhạy, BMP

Bối cảnh định giá

Trong 1 tháng, 3 tháng và 12 tháng qua, diễn biến giá cổ phiếu BMP đều tích cực hơn lần lượt 10%, 19% và 91% so với chỉ số VN Index. Giá cổ phiếu BMP tăng mạnh sau kỳ nghỉ Tết, nhờ lực mua vào mạnh của nhà đầu tư nước ngoài. Sau khi giá cổ phiếu tăng mạnh, BMP đang giao dịch với P/E trượt dự phóng 1 năm là 9,7 lần; cao hơn bình quân 7 năm ở mức 9,4 lần. Với những thách thức đối với triển vọng lợi nhuận của Công ty trong giai đoạn 2024-2026, HSC cho rằng giá cổ phiếu BMP đang đắt hơn giá trị hợp lý.

Biểu đồ 10: P/E trượt dự phóng 1 năm, BMP

Biểu đồ 11: Độ lệch chuẩn, BMP

Tuy vậy, Cổ phiếu BMP vẫn là doanh nghiệp tốt với vị thế dẫn đầu ngành ống nhựa Việt Nam, bảng CĐKT lành mạnh và lợi suất cổ tức hấp dẫn trong khoảng 8,4%-10,1% trong 3 năm tới.

Tuy nhiên, với việc thay đổi nhân sự lãnh đạo chủ chốt gần đây và khả năng mất đi một nhà phân phối lớn, chúng tôi nhận thấy rủi ro đáng kể đối với thị phần và sản lượng tiêu thụ của BMP trong dài hạn nếu Công ty không thay đổi chiến lược định bán giá cao. HSC giữ nguyên giá mục tiêu là 104.300đ, tương đương rủi ro giảm giá 12%. Cùng với triển vọng lợi nhuận giai đoạn 2024-2026 kém hấp dẫn do đã đạt đỉnh vào năm 2023, HSC hạ khuyến nghị đối với BMP xuống Giảm tỷ trọng (từ Nắm giữ).

Nguồn: HSC

Tuyên bố miễn trách nhiệm: Báo cáo chỉ nhằm mục đích cung cấp thông tin và nhà đầu tư chỉ nên sử dụng báo cáo phân tích này như một nguồn tham khảo. Dautucophieu.net sẽ không chịu bất kỳ trách nhiệm nào trước nhà đầu tư cũng như đối tượng được nhắc đến trong báo cáo này về những tổn thất có thể xảy ra khi đầu tư hoặc những thông tin sai lệch về doanh nghiệp.